Wenn du einen Kredit aufnimmst, fallen neben dem Abbezahlen der Rate und der Zinsen noch viele weitere Nebenkosten an, an die du im Vorhinein vielleicht nicht denkst. Deshalb müssen beim Kreditvergleich von Anfang an viele Faktoren mitbedacht werden. Der Vergleich von verschiedenen Kreditangeboten kann also eine ganz schön große Aufgabe sein. Damit du dich auf jeden Fall mit dem richtigen Kredit-Wissen auf die Suche nach deinem Kredit machst, haben wir hier die wichtigsten Punkte für dich zusammengetragen.

Kostenlose Beratung holen

Welche Banken gibt es in Österreich?

GGrundsätzlich sollte man zunächst einmal festhalten, dass es in Österreich sehr viele Banken und Institute gibt, bei denen du einen Kredit beantragen kannst. Davon sind nur die wenigsten den meisten Menschen bekannt. Mit rund 500 Haupt- und 3.100 Zweiganstalten hat Österreich ein besonders dichtes Bankennetz, auch wenn die Zahl aufgrund von Fusionen und Einsparungen ein wenig zurückgeht. Dabei gibt es über 800 ausgewiesene Kreditinstitute, die zu unterschiedlichen Sektoren gerechnet werden.

Die Unterscheidung der jeweiligen österreichischen Kreditinstitute trifft man grundsätzlich aufgrund ihrer Zugehörigkeit zu (ein- oder mehrstufigen) Sektoren und ihrer jeweiligen Rechtsform. Auch die Zugehörigkeit zu einem Dachverband wird dabei beachtet.

Zu dem einstufigen Sektor gezählt werden: Aktienbanken, Landes- und Hypothekenbanken, Bausparkassen und Sonderbanken. Der zwei- oder dreistufige Sektor umfasst Sparkassen und Volksbanken sowie Raiffeisenbanken.

Drei wichtige Unterscheidungen:

- Großbanken sind flächendeckend im Land vertreten und besitzen oft auch weitere Filialen in anderen Ländern. Durch ihre Größe gleichen sie einem Großunternehmen und gelten auch als Aktiengesellschaften.

- Sparkassen: Meist regional arbeitende Institute, die aber alle zentrale Dienstleistungen anbieten.

- Bausparkassen/Hypothekenbanken: Diese Banken sind rechtlich auf Bausparkredite spezialisiert.

Weitere Kreditinstitute sind Privatbanken, Regionalbanken, Wertpapierhandelsbanken, Banken mit Sonderaufgaben und Onlinebanken.

Welche Kreditarten gibt es?

Kredit ist nicht gleich Kredit. Auf dem Kreditmarkt gibt es eine Reihe von Finanzierungsoptionen, die sich etwa nach Höhe der Kreditsumme, Laufzeit oder Besicherung unterscheiden.

In Bezug auf die Höhe der Kreditsumme ist zunächst zu beachten, dass mit dieser auch die Höhe der Zinsen steigt. Des Weiteren können Kredite in diesem Aspekt wie folgt unterschieden werden:

- Mikrokredite richten sich meist an Kreditnehmer*innen, die über eine geringe Bonität und/oder keinerlei Sicherheiten verfügen. Einzelpersonen können diese Kreditart in Österreich im Regelfall bis zu einem Betrag von 12.500 Euro beziehen, Personengesellschaften bis zu einer Summe von 25.000 Euro.

- Höchstens 10.000 Euro werden im Rahmen von Kleinkrediten vergeben. Diese werden häufig auch alsSofort- oder Minikredite bezeichnet.

- Nicht exakt bestimmt ist hingegen der Kreditbetrag im Falle von Mittelkrediten. Der Begriff verweist zumeist auf Kredite, deren Volumen zwischen jenem von Klein- und Millionenkrediten zu verorten ist.

- Selbsterklärend ist schließlich die Bezeichnung Millionenkredit. Wenig überraschend sind Kredite ab einem Betrag von einer Million Euro dieser Kategorie zuzuordnen.

Auch die Laufzeit nimmt üblicherweise mit der Höhe des Kreditbetrages zu. Unterschieden werden dabei:

- Kurzfristige Kredite, die in einem Zeitraum von bis zu einem Jahr abzubezahlen sind

- Mittelfristige Kredite, deren Laufzeit zwischen einem und vier Jahren beträgt

- Langfristige Kredite mit einer Laufzeit von über vier Jahren

Ein weiteres Kriterium zur Differenzierung der unterschiedlichen Kreditarten stellt der*dieKreditgeber*in dar. Hierbei handelt es sich zumeist um Banken bzw. Bausparkassen, Versicherungen, Arbeitgeber*innen oder Lieferant*innen. Doch auch Privatpersonen und der Staat können als Kreditgeber*innen fungieren.

Im Hinblick auf die Besicherung gilt es, unbesicherte Blankokredite, teilbesicherte Kredite, die über einen Blankoanteil verfügen, sowie vollbesicherte Kredite zu differenzieren. Die teil- und vollbesicherten Varianten können mit mehreren Arten von Sicherheiten abgedeckt werden, beispielsweise durch

- Real- oder Sachsicherung (Immobilien, Wertpapiere, Fahrzeuge etc.)

- Personensicherheit bzw. personelle Besicherung (Bürgschaft)

- Sicherheits- oder Forderungsabtretung, bei der die Rechte an einer Forderung von dem*der Schuldner*in an die Kreditgeber*in überschrieben werden

Eine weitere Möglichkeit, sich den Traum vom Eigenheim zu erfüllen, ist der Bausparvertrag. Anders als das Immobilien- wird das Bauspardarlehen vonseiten des Staates gefördert und verfügt deswegen über äußerst günstige Konditionen. Für den Erhalt eines solchen Darlehens ist der Abschluss eines Bausparvertrages obligatorisch, der einen bestimmten Zeitraum – üblicherweise sechs Jahre – festschreibt, in dem Geld angespart wird. Der*die Kreditnehmer*in verfügt nach Ablauf der fixierten Frist über die gesparte Summe, den Betrag des Darlehens sowie über die staatliche Prämie. Die Höhe des Darlehens beträgt dabei maximal 220.000 Euro. Die Wahl des Zinsmodells steht der Kreditnehmer*in hingegen frei, wobei variable Zinsen in diesem Fall über eine Beschränkung nach oben und unten verfügen, was zu einer hohen Planungssicherheit führt. Auch die Laufzeit kann individuell abgestimmt werden und sich auf bis zu 35 Jahre belaufen.

Worauf muss ich beim Kreditvergleich achten?

Höhe der Rate

Die Höhe der Kreditrate ergibt sich aus dem Zinsanteil, der an die Bank fließt, und dem Tilgungsanteil, mit dem du die Restschuld deines Immobilienkredits abträgst. Der Tilgungsanteil wird durch die Angabe der anfänglichen Tilgung fixiert. Der Zinsanteil wird aus dem Zins, zu dem die Bank dir die Finanzierung deiner Immobilie anbietet, errechnet.

Tipp: Deine monatliche Kreditrate sollte nicht mehr als 35 % deines Nettoeinkommens betragen. Mit einem Kreditrechner kannst du ermitteln, wie hoch deine Rate voraussichtlich ausfällt und dich somit optimal auf die Verhandlungen mit der Bank vorbereiten.

Außerdem empfehlen wir dir, vor den Verhandlungsgesprächen mit deiner Bank eine möglichst detaillierte Haushaltsrechnung zu erstellen. Hierfür musst du nichts weiter tun, als die Summe der Ausgaben während der letzten drei Monate von sämtlichen Einnahmen im selben Zeitraum abzuziehen. Wenn du bereits bei den ersten Terminen mit deiner Bank eine solche Haushaltsrechnung vorlegen kannst, signalisiert du, dass du deine Finanzen fest im Blick hast. Das wirkt sich natürlich positiv auf deine Kreditchancen aus!

Laufzeit

Die Kreditlaufzeit (auch Darlehenslaufzeit) bezeichnet den Zeitraum von der Auszahlung des Kredits bis zu seiner vollständigen Rückzahlung bzw. Tilgung. Die Dauer der Kreditlaufzeit ist abhängig von der Höhe des Nominalzins und der Tilgung. Deshalb ist der Tilgungssatz wichtig und beeinflusst die Laufzeit deines Kredits: Je geringer der Tilgungsbetrag ist, desto länger dauert es, bis du deinen Kredit abbezahlt hast. Die Laufzeit deiner Finanzierung wirkt sich allerdings auch auf deine monatliche Rate aus. Je größer der Zeitraum ist, in dem du deinen Kredit zurückzahlst, umso geringer sind die Raten, die du monatlich an deine Bank entrichten musst. Auch das solltest du bei den Verhandlungsgesprächen immer bedenken.

Gesamtbelastung

Die Gesamtbelastung ergibt sich aus allen Kostenfaktoren, die beim Kredit zusammenkommen. Also bedeutet die Gesamtbelastung die Summe aller Leistungen, die ein Kreditinstitut bei der Kreditvergabe von dir verlangt. Das sind z.B.: Rückzahlungsraten, Zinsen, Provisionen, Bearbeitungsgebühren, etc.

Tilgung und Sondertilgungen

Die Tilgung nennt man die kontinuierliche Rückzahlung deiner Restschuld an das Kreditinstitut. Dieser Betrag wird anfangs vertraglich festgelegt. Je höher – desto schneller ist dein Kredit abbezahlt. Allerdings gibt es auch die Möglichkeit, Sondertilgungen zu zahlen. Dabei kannst du neben deiner monatlichen Rückzahlungsrate zusätzlich einen bestimmten Betrag auf dein Darlehenskonto zahlen. Auch Sondertilgungen werden in ihrer Höhe im Vertrag festgelegt. Wann eine Sondertilgung sinnvoll sein kann, solltest du vorher mit unseren Spezialisten besprechen.

Eventuell benötigte Versicherungen

Beachte, dass die Bank bei der Kreditvergabe möglicherweise von dir das Abschließen einiger Versicherungen verlangt. Informiere dich darüber am besten bei mehreren Versicherungsunternehmen.

Es gibt verschiedene Möglichkeiten, eine Kreditausfallversicherung individuell anzupassen. In der Regel werden drei Arten der Absicherung angeboten:

- Ablebensversicherung

- Erwerbs- oder Berufsunfähigkeitsversicherung

- Arbeitslosigkeitsversicherung

Es ist auch möglich, eine Kombination der drei Arten abzuschließen.

Die erste Variante, die Ablebensversicherung, wird auch als Risikolebensversicherung bezeichnet. Diese kannst du ganz unabhängig von einem Kredit abschließen. In einigen Fällen akzeptieren Banken in Österreich bereits bestehende Risikolebensversicherungen als Sicherheit für Kredite. Bei einer schlechten Bonität kann es jedoch dazu kommen, dass Banken eine Kreditausfallversicherung als Pflichtvoraussetzung für die Kreditvergabe festlegen.

Eine unverschuldete Arbeitslosigkeit kann jederzeit eintreten und die Tilgung von Krediten gefährden. Eine Kreditausfallversicherung kann in diesem Fall helfen, jedoch ist es wichtig, die Bedingungen des Anbieters genau zu prüfen. Es gibt erhebliche Unterschiede bezüglich der Dauer der Übernahme von Kreditraten und der Karenzzeit. Es ist auch wichtig zu beachten, dass nicht jeder Fall von Arbeitslosigkeit automatisch auch den Versicherungsfall auslöst und dass die Arbeitslosigkeit unvorhergesehen und unverschuldet sein muss.

Haftungen

Haftungen dienen dem Kreditinstitut als Absicherung. Dabei gibt es viele verschiedene Möglichkeiten, die vertraglich bei der Kreditvergabe geregelt werden. Bei diesem Punkt sollte man bereits bei der Erstellung des Vertrages an die Zukunft denken und mit der Bank klären, was im Falle einer Scheidung oder dem Ableben der Personen, die im Vertrag persönliche Haftungen ausgemacht haben, geschieht.

Zinsen

In Bezug auf die Kreditzinsen gilt es vor allem, folgende Begriffe zu unterscheiden:

Fixzins

- Wie der Name schon sagt, bleibt das Zinsniveau bei einem Fixzinskredit über einen vertraglich fixierten Zeitraum unverändert. Diese Kreditvariante erlaubt es dir daher besser zu planen und deine Ausgaben langfristig zu berechnen. Da Sondertilgungen (das sind zusätzliche Rückzahlungen, die über deine vereinbarte Kreditrate hinausgehen) bei Krediten mit diesem Zinsmodell in der Regel mit einer Pönale von 1 % belegt werden, kannst du einen fix verzinsten Kredit mit weniger Eigenkapital finanzieren.

Variabler Zins

- Du solltest Kredite mit diesem Zinsmodell nur dann wählen, wenn du über freie Vermögenswerte in der Höhe von mindestens einem Drittel des Kreditvolumens verfügst. Das ist ratsam, um in Zukunft Sondertilgungen tätigen zu können, die die Kreditlaufzeit verkürzen. Auch eine möglichst günstige Entwicklung deines Einkommens ist für die Wahl eines Kredits mit variabler Verzinsung essenziell: Ist doch mit zukünftigen Sollzinssätzen von bis zu 6 % zu kalkulieren.

Referenzzinssatz

- Der Referenzzinssatz dient am Finanzmarkt zur Orientierung. Er wird von einer neutralen Stelle, die von Land zu Land unterschiedlich ist, täglich für eine bestimmte Währung und Zins-Laufzeit berechnet.

Effektivzinssatz

- Der Effektivzinssatz berücksichtigt alle Nebenkosten und ist in der Regel etwas höher als der Sollzinssatz. Auch die Länge der Laufzeit und die Höhe der anfallenden Kreditnebenkosten beeinflussen, wie viel du effektiv für deinen Kredit zahlen musst.

Kreditvergleich anfordern

Wie bekomme ich die nötigen Informationen?

Deine Bank ist dazu verpflichtet, dir rechtzeitig vor Abschluss des Vertrages ein Informationsformular zur Verfügung zu stellen, in dem alle Kosten des effektiven Zinssatzes aufgelistet sind. Diese Information ermöglicht einen Vergleich unterschiedlicher Angebote in Österreich, um das für dich beste auszuwählen. Die etlichen Nebenkosten, die zu einem Kredit hinzukommen, sind oft schwer zu überblicken. Lass dich also professionell beraten und nimm dir die nötige Zeit dafür.

Grundsätzlich ist zu beachten, dass beim Immobilienkauf eine Reihe von Nebenkosten anfallen, die du zu Beginn möglicherweise noch nicht zur Gänze überblickt. Dazu zählen:

- Eine Maklerprovision, die ca. 4% des Kaufpreises beträgt und nur in seltenen Fällen eingespart werden kann (wenn keine Makler:in benötigt wird).

- Im Falle des Hauskaufs musst du für die Eintragung des Eigentumsrechtes in das Grundbuch eine Gebühr von mindestens 1,1 % des Kaufpreises bezahlen. Hinzu kommt eine Eingabegebühr von 44 €. Wird der Kauf, wie allgemein üblich, mithilfe eines Kreditinstituts finanziert, fallen außerdem noch 1,2 % des Pfandbetrags an.

- Für jede Liegenschaft ist außerdem eine Grunderwerbssteuer von 3,5% des Grundstückswerts zu bezahlen.

- Die Notar- oder Anwaltskosten sind ebenfalls unvermeidbar, genauso wie die Finanzierungskosten, wenn du einen Kredit bei einer Bank oder einer Bausparkasse aufnimmst. Hier kannst du mit maximal 3% des Kreditvolumens rechnen.

Wie hoch sind die Kreditzinsen in Österreich momentan?

Bei einem Kreditvergleich in Österreich ist die Frage nach den Zinsen natürlich oft die entscheidende. Derzeit sind die Zinsen in Österreich grundsätzlich ziemlich niedrig. Die Nominalzinsen bewegen sich bei variablen Zinssätzen ca. zwischen 3,63 - 4,0 % und bei Fixzinssätzen zwischen 3,6 - 3,9 %. Jedoch ist der konkrete Zinssatz abhängig von der Kredithöhe, der Laufzeit, deinen Eigenmitteln, deiner Bonität und zahlreichen anderen Faktoren.

Wie finde ich den günstigsten Kredit?

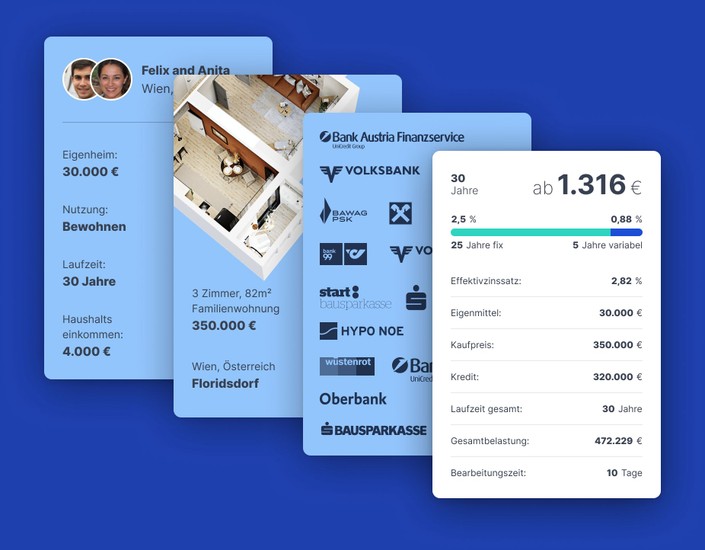

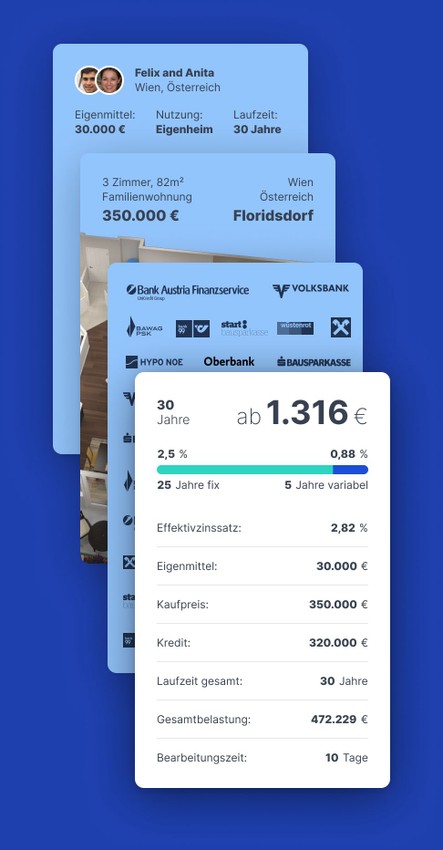

Welcher Kredit in deiner Situation am günstigsten ist, hängt ganz von deinen individuellen Umständen ab. Denn es gibt nicht die eine Bank, die die günstigsten Kredite gibt. Manche Banken geben günstige Kredite mit variablen Zinsen, andere wiederum die besseren Fixzinsskredite. An einem Kreditvergleich unterschiedlicher österreichischer Banken kommst du also nicht vorbei, wenn du das richtige Angebot finden möchtest. Durch individuelle Beratung, kommst du zu dem für dich persönlich günstigsten Kreditangebot.

Zum kostenlosen Kreditvergleich